Goldman Sachs International, uluslararası dayanak varlıklara dayalı varantlar sunmaya başladı. Bu varantlardaki dayanak varlıklar Amerikan Doları ya da Euro gibi bir döviz biriminde değerleniyor, ancak Goldman Sachs varantları Türk Lirasıyla işlem görüyor. Yani, ihraççı kuruluşun hesaplamalarında, varantın alış ve satış fiyatlarının yanı sıra vade tarihindeki son itfa fiyatı da dayanak varlığın döviz biriminden dönüştürülür. Döviz kurunun, fiyat hesaplamalarına faktör olarak dâhil edilmesi ve döviz kurlarında ciddi dalgalanmalar yaşanabilmesi sebebiyle, yatırımcılar, spot fiyat ve tahmini volatilite gibi diğer faktörlerle birlikte, bu ürünlerin döviz riskini hesaba katmalıdır. Türk Lirası cinsinden varlıklara dayalı varantlar için bu risk mevcut değildir.

Döviz kurunda yaşanan değişimler, Varantların alış ve satış fiyatlarını ve dolayısıyla, portföy performansını etkileyebilir. Döviz kurları sürekli olarak dalgalandığı için, yatırımcılar, bu dalgalanmalar yüzünden Goldman Varantlarının değerlerinin hem olumlu hem olumsuz olarak önemli ölçüde değişebileceğini göz önünde bulundurmalıdır. Bu makale, döviz kurlarında dalgalanmalara sebep olan başlıca faktörleri açıklamakta ve bu durumun, bir varantın performansını nasıl etkileyebileceğiyle ilgili bir örnek vermektedir. Sadece döviz riskini anlayan ve kabul etmeye hazır olan yatırımcılar, uluslararası varlık dayanaklı varantlara yatırım yapmalıdır.

Döviz kurları neden dalgalanma yaşar?

Uluslararası varlıklara dayalı Varantlarla ilgilenen ve döviz riskini göze almaya hazır olan yatırımcılar, öncelikle, döviz fiyatlarının dalgalanmasına yol açan başlıca makroekonomik sebepleri anlamalıdır:

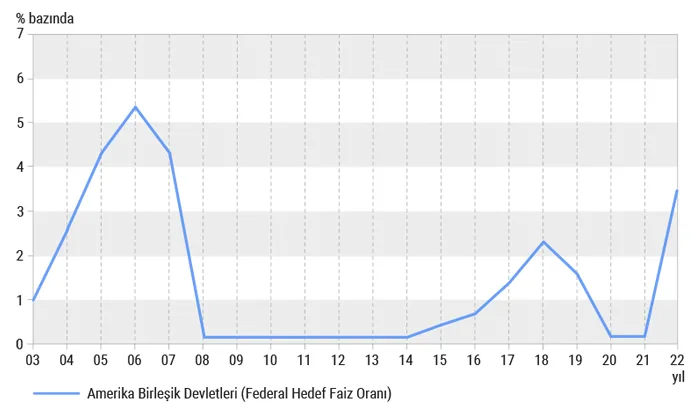

1. Faiz oranları

Merkez bankaları, dövize olan talebi düzenlemek için faiz oranlarını değiştirebilir. Eğer bir ülkenin faiz oranı artarsa, dövizin yükselmesine (değerinin artmasına) neden olur. Bunun başlıca sebebi, yüksek faiz oranlarının yabancı yatırımcıları çekmesi ve onları, sermayelerini yerel piyasada yatırım yapmak için kullanmaya teşvik etmesidir. Yabancı yatırımcılar, yerel piyasadaki yatırımlarını yapabilmek için yabancı dövizde duran sermayelerini kullanarak yerel dövizden satın alacaklardır. Böylece, yerel döviz birimine olan talep artacak ve yabancı dövizler karşısındaki değerini yükseltecektir. Faiz oranının düşürüldüğü tam tersi durumda ise, yabancı yatırımcılar, yatırımlarını satacak ve yeniden yabancı dövize geçmek için ellerindeki yerel dövizleri satacaklardır. Böylece yerel döviz birimi düşüş yaşayacaktır (değer kaybedecektir).

1. Resim: ABD Federal Faiz Oranı, 2003 – 2022

Kaynak: Goldman Sachs Research

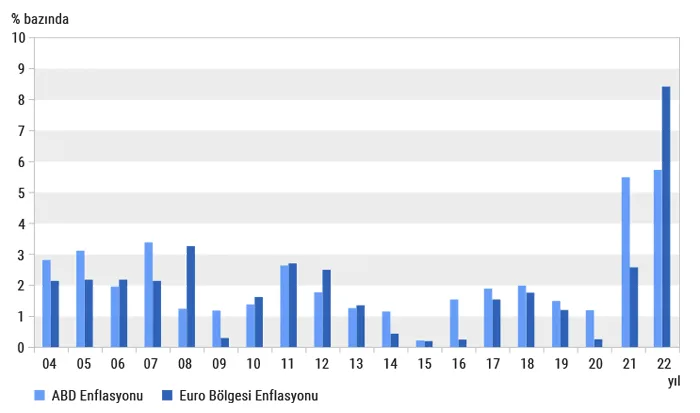

2. Enflasyon

Enflasyon oranı, bir ürün sepetinin ortalama fiyatının zaman içerisinde ne kadar yükseldiğini ölçer. Genellikle, enflasyon oranı yüksek ya da yükselmekte olan ülkelerin döviz birimi, daha düşük enflasyon oranlarına sahip ülkelerin dövizleri karşısında değer kaybeder. Örneğin, Euro Bölgesinin enflasyon oranları ABD ile karşılaştırıldığında yükseliyorsa, Euro Bölgesindeki ürünlerin fiyatlarındaki artışın ABD’dekilerden daha hızlı olduğu ve dolayısıyla daha az rekabetçi olabilecekleri anlamına gelir. Bunun sonucunda, Euro’ya olan talep düşebilir ve Euro’nun değerinin düşmesine yol açabilir.

2. Resim: Bölgelere göre enflasyon, 2004 – 2022

Kaynak: Goldman Sachs Research

3. Politika Değişiklikleri

Devlet politikalarındaki büyük değişiklikler ekonomilerin makroekonomik performansını etkileyebilir. Dolayısıyla, döviz kurları, politika değişikliklerine ve siyasi olaylara karşı duyarlıdır. Sonuçları öngörülemeyen seçimler ve referandumlar, döviz piyasaları için önemli olaylar olabilir ve sonuçlar ile politika değişimi beklentilerine bağlı olarak dalgalanmalar yaşanabilir. Bunun en iyi örneklerinden biri Brexit oylamasıdır. Birleşik Krallık halkı Avrupa Birliği’nden ayrılma kararı verdiğinde İngiliz Poundu, Amerikan Doları karşısında %10’dan fazla değer kaybetmiştir (Kaynak: Goldman Sachs Research)

Goldman Sachs International döviz kurunu nasıl belirler?

Diğer fiyatlama faktörlerine benzer olarak, GSI, uluslararası varlıklara dayalı Varantların alış ve satış fiyatlarını hesaplarken, Borsa İstanbul’un piyasa saatlerinde Türk Lirası ile dayanak varlığın fiyatı için Thomson-Reuters tarafından sağlanan standart döviz kurunu kullanır. Eğer bu piyasa verisi mevcut değilse, GSI, brokerlar arası piyasada sunulan bir FX kuru gibi alternatif bir kaynağa başvurabilir. Varantların vade sonundaki son fiyatı için, GSI, Türkiye Cumhuriyeti Merkez Bankası tarafından vade tarihinde saat 15.30’da duyurulan Gösterge Niteliğindeki Kurları kullanır. Yatırımcılar, Gösterge Niteliğindeki Kurları görmek için burada bulunan Merkez Bankası web sitesini ziyaret edebilirler.

Yatırımcılar, Varantlarda itfa ödemelerinin normal şartlarda üç iş günü sürdüğünü bilmelidir. Vade tarihi ile getiri hesaplaması arasında geçen sürede döviz kurlarında dalgalanmalar yaşanabilir. Getiri tutarı, vade tarihinde duyurulan Gösterge Niteliğindeki Kurlar üzerinden Türk Lirasına sabitlenecek olsa da bu tutar, Varant üç iş günü sonra itfa edildiğindeki dayanak dövizin güncel değerinden daha yüksek ya da daha düşük olabilir. Dolayısıyla, Varant getirilerini, dayanak varlığı uluslararası bir varlık ya da döviz kurlarından etkilenen başka herhangi bir varlık olan bir Varanta yeniden yatırmak isteyen yatırımcıların, bu süre zarfında döviz kurunun düşebileceği ve getirilerinin göreli değerini etkileyebileceği riskini kabul etmeye hazır olmaları gerekir.

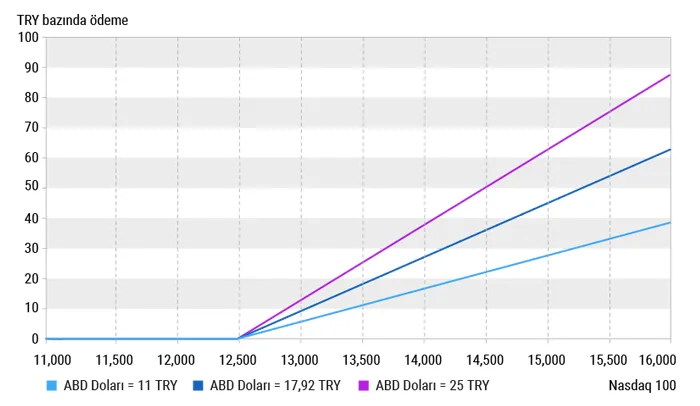

Döviz riski örneği: Nasdaq-100 endeksinde Call Varantı

Aşağıdaki örnek sadece anlatım amaçlıdır ve yatırım tavsiyesi olarak nitelendirilmemelidir.

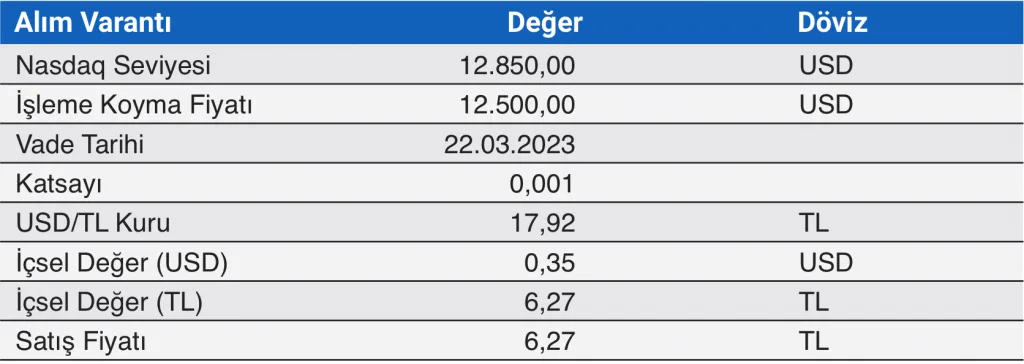

Varan yatırımlarında döviz riskinin tam olarak nasıl çalıştığını anlamak adına aşağıdaki Nasdaq-100 endeksi Alım Varantı yatırımını inceleyelim. Nasdaq-100, Nasdaq Borsasında listelenen ve finans sektörü hariç, en yüksek piyasa değerine sahip 100 şirketten oluşan bir ABD endeksidir. Endekse dâhil edilen hisse senetlerinin büyük bir kısmı teknoloji sektörüne aittir, ama Yiyecek-İçecek gibi diğer sektörlerden de şirketler (örn. Starbucks) bulunur.

Alım Varantları, dayanak varlığın fiyatı yükseldiğinde değer kazanır ve dayanak varlığın fiyatı düştüğünde değer kaybeder. Gelgelelim, tahmini volatilite gibi fiyatı etkileyen başka piyasa faktörleri de bulunur. Dolayısıyla, döviz kuru, yatırımcılar tarafından dikkate alınması gereken önemli bir faktör olabilir. Yukarıdaki örnekte Nasdaq-100 endeksinin piyasa fiyatı, işleme koyma fiyatından yüksek olduğu için, alım varantının sahibi, vade tarihinde veya varantı işleme koyduktan sonra içsel değer sahibi olur.

Bu örnekte, Nasdaq endeksi 12.850 Amerikan Doları (USD) seviyesinden işlem görüyor. İşleme koyma fiyatı 12.500 USD ve katsayı 0,001 seviyesinde olduğu için varantın 0,35 USD içsel değeri bulunuyor. Güncel dolar kuru 17,92 Türk Lirası (TL) olduğunda, içsel değer 6,27 TL’ye tekabül ediyor.

(12.850 - 12.500) * 0,001 = 0,35 USD = 6,27 TL

Bu örnekte, döviz kurundaki dalgalanmaların etkisini göstermek adına zaman faktörünü hesaba katmadık; ancak, gerçek Varant fiyatlamalarında bu faktör mevcuttur ve alış ve satış fiyatlarını etkiler.

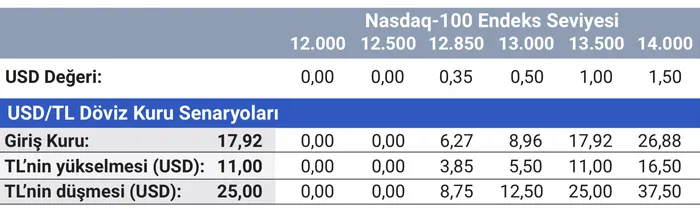

Döviz Kurlarındaki değişimlerin etkisi

Kaynak: Goldman Sachs International

Vade tarihinde dayanak varlığın piyasa fiyatı 12.500 USD’nin altında olursa, Varant zararda kapanmış olacağı için, Varantın değeri döviz kurundan bağımsız olarak sıfır olur. Yani, vade tarihinde Nasdaq-100 endeksi bu fiyattaysa, yatırılan sermayenin tamamı kaybedilmiş olur.

Gelgelelim, vade tarihinde endeksin fiyatı 14.000 USD seviyesindeyse (ilk yatırım anındaki endeks fiyatından %8,9’luk bir artış), Varantın USD değeri 0,35 USD’den %329’luk bir artışla 1,5 USD’ye ulaşır.

Ancak, Varantlar TL cinsinden olduğu için, GSI tarafından getiri ödemesi hesaplanırken USD değeri, yukarıda belirtilen döviz kuru yöntemi kullanılarak, TL değerine dönüştürülür. Bu noktada, yatırımcının Varanta ilk yatırımını yaptığı andan itibaren yaşanan döviz kuru dalgalanmaları, yatırımcının Varanttan kazanacağı getiri tutarını etkileyebilir:

• Eğer döviz kurunda herhangi bir değişiklik yaşanmadıysa, yatırımcının alacağı hasılat, aynı %329’luk artışla, 26,00 TL olur.

• Eğer Türk Lirası, Amerikan Doları karşısında değer kazanarak 11,00 seviyesine düşerse, TL bazında getiri orantılı olarak düşer ve getiri tutarı %162 artışla 16,50 TL olarak hesaplanır.

• Eğer Türk Lirası, Amerikan Doları karşısında değer kaybederek 25,00 seviyesine yükselirse, TL bazında getiri orantılı olarak yükselir ve getiri tutarı %498 artışla 37,50 TL olarak hesaplanır.

Kaynak: Goldman Sachs International

Bu örnek, Varantın fiyat hesaplamasındaki diğer faktörler, yatırımcının dayanak döviz için beklediği şekilde hareket etse bile, yatırımcının Türk Lirası olarak alacağı getiri tutarının döviz kurlarındaki değişimlerden önemli ölçüde etkilenebileceğini gösterir.

Fotoğraf kredisi: Adobe Stock – Resim 1: Roman Lipovskiy, Resim 2: Kemal