3 Ocak 2022 tarihinde tüm zamanların zirvesini gören S&P 500 endeksi akabinde dalgalı bir performans sergiledi ve piyasalarda, hisse senedi endeksinin yeniden kendini bulması için neler gerektiği sorusunu ortaya çıkarttı. Goldman Sachs Piyasa Stratejisti Vicki Chang bu soruyu yanıtlamak üzere S&P 500’ün zirveye çıkıp dibi gördükten sonra %15’in üzerinde düzeltme gerçekleştirdiği trendleri inceledi.

Sonuç olarak da görüldü ki, piyasalarda bir çöküş yaşanmasına yakın tarihlerde, hem daha esnek bir para politikasına yönelim oluyor hem de faaliyetlerde düşüş yaşanıyor. Ama hisse senetlerinin, büyük çöküşler yaşadıktan sonra diplerde de olsa istikrarlı bir seviyeye ulaşması için bu iki koşuldan hangisinin gerektiği, düzeltmenin doğasına bağlı olarak değişebiliyor.

Tarihten ders almak

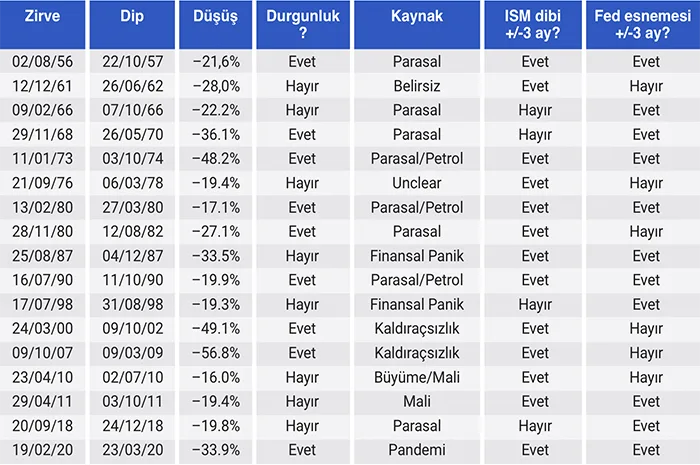

Her piyasa düzeltmesi farklıdır. 1950-1990 arasında yaşanan düzeltmeler, genellikle, para politikalarının sıkılaştırılması ve petrol şoklarından kaynaklanıyordu. 1990 yılından sonra yaşanan büyük düzeltmeler ise kaldıracın oluşmasının ardından özel sektörde personel sayısının azaltılmasıyla yaşandı. Global büyüme endişeleri ve devlet borçlarıyla ilgili mali sorunlar da bu konuda önemli bir rol oynadılar. Bu düzeltmelerin her biri için ekonomik faaliyetler için bir dönüm noktası olup olmadığını (ISM* ölçümüyle) ve hisse senetlerinin dibi görmesinden üç ay öncesinde ve üç ay sonrasında Fed’in politikalarını esnetmeye yönelimi olup olmadığını inceledik. İncelediğimiz bu dönemlerin hepsinde koşullardan en az biri vardı, ancak iki koşul nadiren aynı anda mevcut oldular.

*ISM: ISM İmalat Endeksi, ABD’deki ekonomik faaliyetlerin aylık bir indikatörüdür. 300’den fazla imalat firmasındaki satınalma müdürleri arasında yapılan bir ankete dayanır ve ABD ekonomisinin durumunun en önemli göstergelerinden biridir.

Resim 1: 1950’den beri S&P 500 endeksinde %15’in üzerinde düşüşler

Kaynak: Goldman Sachs Global Investment Research

Fed kaynaklı düzeltmeler: Esnemeye yönelim gerekiyor

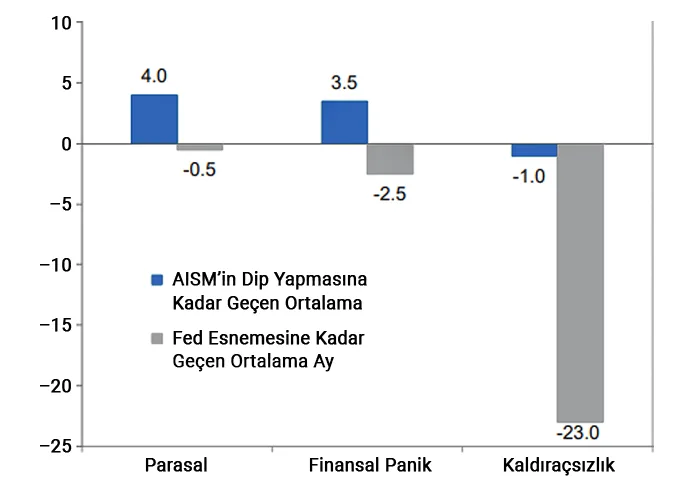

Bu düzeltmelerin başlıca kaynağı, parasal sıkılaştırma dönemlerinin, genellikle, büyümede yavaşlamaya ya da durgunluğa yol açması oldu. Ekonomik faaliyetler dibi görmüş olsun olmasın, çoğunlukla, Fed politikalarını esnetmeye yöneldiğinde, para politikaları kaynaklı hisse senedi düzeltmelerinin dibi gördüğünü tespit ettik. Hatta, çoğunlukla, faaliyetlerde yaşanan dipler, bu dönemlerde piyasaların dibi görmesinden birkaç ay sonra yaşandı. Parasal sıkılaştırma kaynaklı düzeltmelerin ardından parasal esnemeye yönelim olduğunda, piyasalar ekonomik faaliyetlerin zaman içerisinde artmasını beklediği için, hisse senetleri neredeyse anında toparlanmaya başladı. 1987 ya da 1998 gibi senelerde likidite riskinin piyasaları domine ettiği finansal paniklerde de piyasaları sakinleştiren şey, genellikle, Fed’in politika duruşunda değişim yaşanması oldu.

Şirketlerin Finansal Kaldıraçlarını Azaltması kaynaklı düzeltmeler: Faaliyet dipleri gerekiyor

Finansal Kaldıraç azaltılması kaynaklı düzeltmelerde büyüme tarafı daha önemli görünüyor. Bu dönemlerde, ekonomik faaliyetlerde yaşanan dipler, çoğunlukla, piyasalarda yaşanan dipleri de tanımladı. Fed’in politikasını esnetip esnetmemesi herhangi bir önem teşkil etmedi. Esnemeler genellikle bu diplerin yaşandığı dönemlerde yapılsa da esneme döneminin, genellikle, daha önceden başlamış olduğu görünüyor. Piyasaların, baskıların kaynağına bakınca parasal esnemenin yeterli olmayacağını düşündüğü ve ekonomik faaliyetlerin artık en dibi görmüş olabileceğine dair sinyaller aradığı söylenebilir.

Resim 2: Piyasa düzeltmelerinin kaynağında, düzeltmeye bağlı olarak, Fed’in politikalarını esnetmeye yönelmesi ya da ekonomik faaliyetlerin dibi görmesi bulunuyor

Kaynak: Haver Analytics, Goldman Sachs Global Investment Research

Kaynak: Top-of-Mind – Equity Bear Market: A Paradigm Shift?; Yayınlanma tarihi: 15 Haziran 2022; Yayınlayan: Global Sachs Research; Hazırlayan: Vicki Chang

Geçmiş performans gelecek performansların göstergesi değildir. Lütfen burada bulabileceğiniz risk hakkındaki bilgilerimizi not edin.

Fotoğraf sahipleri: Adobe Stock – 1. Resim: immimagery, 2. Resim: peterschreiber.media